«Muchas pymes venden los cheques a los bancos para obtener efectivo. Por ejemplo, por un cheque de $100.000 a 60 días hace una semana, 24% de tasa, le quedaban $96.000. Hoy por el mismo cheque, tasa 40%, le quedan $93.333. Esto genera en la producción ésta suba», afirmó a través de Twitter el presidente de la Cámara Industrial de las Manufacturas del cuero y Afines (Cima) e integrante de la Confederación Empresaria Argentina (Cgera), Ariel Aguilar.

Esa radiografía mostró el efecto de las empresas que están en condiciones de acceder a una tasa de referencia, que «en el país sólo algún banco está dispuesto a tomarla como real», aclaró el economista Mariano Kestelboim, consultado por BAE Negocios, quien recordó que antes del estallido del dólar una pyme accedía a financiación del 60%.

«La situación es peor, porque esa es la tasa de referencia pero para descontar cheques me dicen algunas pymes que les están cobrando 90% de tasa anual», afirmó a este diario el economista, docente UBA, especialista en Macroeconomía y Mercados Financieros, y director de Ágora Consultores, Agustín DAttellis.

Las miradas ahora están puestas en el índice de ventas de los supermercados, un sector que exhibió su crisis a partir del caso Carrefour -con efectos secundarios en otras cadenas comerciales-, debido a que empresarios del rubro de alimentos y bebidas enrolados en la Copal auguraron una fuerte contracción en el consumo masivo. «Mayo va a ser un mes muy complicado», le dijo a este diario un ejecutivo de una firma multinacional.

El economista y docente de la Universidad Nacional de Avellaneda(UNdAv), Federico Vaccarezza, señaló que las ventas, el nivel de actividad de la industria, el empleo en el sector privado, los volúmenes de inversión bruta fija, y la evolución del crédito al consumo son las claves para mensurar el efecto de los cambios en la tasa de interés.

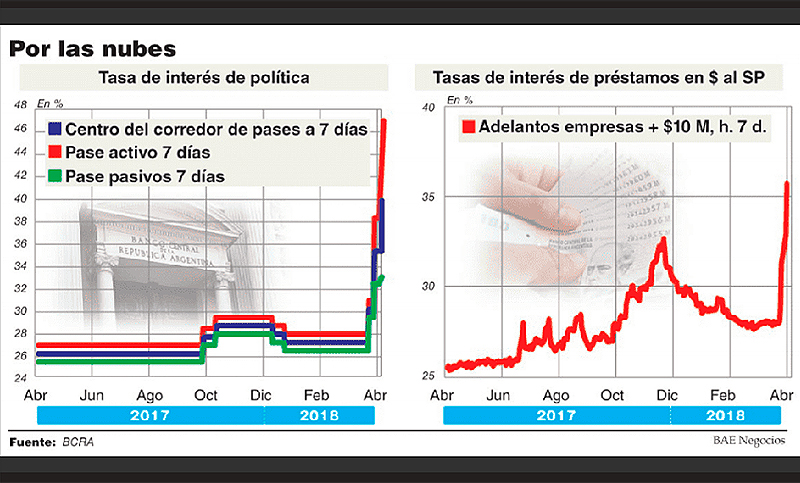

«Cuando estaba en 27% se pedía una política de reducción de tasa, así que la suba de 13 puntos no sólo encarece el crédito sino que se envía una señal hacia el exterior que no son buenas», dijo Vaccarezza.

El crédito es un dinamizador del consumo y la inversión, según los manuales básicos de macroeconomía. Según Kestelboim, la reducción de las «tasas de emergencia» que ansían los industriales tardará en llegar. «Al menos se mantendrán altas hasta el 15 de mayo, cuando se liciten las Lebacs porque de no ser así se corre riesgo que muchos no renueven y se vayan al dólar», destacó, aunque además avizoró que luego «la baja gradual» para evitar una nueva fuga.

«Las pymes toman créditos para uso cotidiano y utilizan con habitualidad el descubierto. Las financieras a la que tienen que acceder les cobran aranceles muy altos que no se pueden trasladar al precio por el achicamiento del mercado interno, que va a estar fuertemente afectado porque los sectores que más consumen son los que más se endeudan, y con la suba de la tasa se aplaca la actividad de los sectores más dinámicos y las empresas tienen que limitar planes de pago en cuotas porque no pueden asumir ese sobrecosto», destacó Kestelboim.

No hay que ir muy lejos para el efecto en las góndolas. La última vez que se subió fuerte la tasa se dio con la salida del cepo cambiario en diciembre del 2015 y el efecto en enero del 2016, en donde varias consultoras exhibieron caídas fenomenales, con un semestre a la baja según reflejó el propio Indec. Allí la referencia rozó el 38%.