Según un análisis de la consultora Invecq, la deuda del Banco Central de la República Argentina (BCRA) se incrementó en los últimos meses. Esto es, en buena medida, la consecuencia de los problemas asociados al financiamiento del déficit fiscal y las tensiones financieras y cambiarias que derivaron del mismo.

El BCRA viene incrementando dichas tasas de interés de manera sostenida (leliqs y pases principalmente y, en menor medida, Lebacs). Por ende, eso lleva a un incremento del stock nominal de los pasivos remunerados.

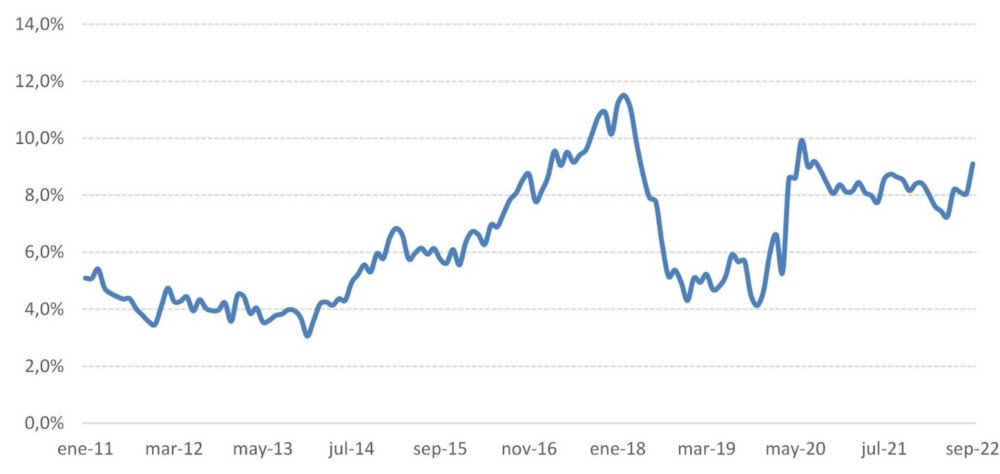

Stock de pasivos remunerados (en % del PBI)

Sin embargo, al tomar en cuenta la inflación, lo que se observa es que la tasa (medida en términos mensuales) se mantuvo por debajo de la inflación todo el año y recién ahora en octubre se equiparó con la evolución de los precios, como muestra este análisis de la consultora Invecq.

Si no fueron las tasas, entonces la respuesta tiene que estar en la cantidad de dinero que el BCRA tuvo que absorber para lograr su objetivo de liquidez. Allí aparece un factor estructural, el financiamiento del déficit fiscal y otros dos más coyunturales (aunque muy vinculados con el anterior), la corrida contra la deuda pública y el dólar “soja”.

Los factores coyunturales

Al volver a mirar la evolución de los pasivos remunerados, se observa un salto importante en junio de este año. En ese se produjo la corrida contra la deuda en pesos, los tenedores de dicha deuda empezaron a desprenderse masivamente de la misma, ante un pánico generalizado de que no fuera pagada (vinculado a la menor capacidad del gobierno de financiar dicha deuda). Para frenar la corrida, el BCRA tuvo que salir a comprar esos títulos (para contener la caída de sus precios), emitiendo a cambio pesos.

Las dudas sobre la capacidad de (re)financiamiento de la deuda del gobierno, a lo que luego se le sumó la salida de Guzmán y el breve paso de Batakis, tensionaron al máximo las expectativas de devaluación, lo que se tradujo en una caída de las reservas por unos USD 6.000 millones. Frente a eso, el ministro de economía, Sergio Massa, introdujo el “dólar soja” (una mejora en la cotización a la que se pesifican las ventas al exterior del complejo sojero, pasando de 140 a 200 $/USD).

La medida le permitió al organismo comprar unos USD 5.000 millones. Sin embargo, al igual que antes, al comprar esos dólares tuvo que inyectar pesos en la economía que terminaron siendo reabsorbidos luego por el BCRA. Pero, a diferencia de los casos anteriores, el monto fue menor y además tuvo efectos positivos, tanto en las reservas como en las expectativas de devaluación y la brecha cambiaria.

Los factores mencionados que impulsaron hasta ahora el aumento de la deuda del BCRA (la corrida contra la deuda en pesos y el dólar soja), en la actualidad no siguen vigentes. Sumado a eso, en estos últimos meses Massa aceleró la reducción del déficit fiscal.

La dificultad aparece, nuevamente, en el financiamiento del déficit fiscal. El rollover de octubre se redujo de manera drástica (ubicándose en niveles similares a los que había previo a la corrida) y, además, en los últimos dos meses del año el Gobierno enfrenta vencimientos muy elevados.