Por Alejandro Marco del Pont

«Lo que es mío es mío, lo tuyo es negociable»

Muchos aseguran que la hegemonía del dólar ha tocado su techo, a pesar que la divisa norteamericana continúa dominando el comercio mundial, las finanzas y las carteras de reservas de los bancos centrales alrededor del mundo. La narrativa sobre su supremacía y la posibilidad que sea desplazado o suplantado se ha instalado y ha puesto en entredicho su hegemonía. Por esta razón, demostrar si los datos matan al relato podría resultar una buena idea.

Lo que sí parece cierto es que a partir de la crisis 2008 varios acontecimientos geopolíticos sacudieron al mundo y pusieron en duda el orden monetario internacional: la crisis del Euro en el 2012, la pandemia del Covid-19, los desastrosos resultados del modelo económico vigente en Occidente, tensiones geopolíticas, la guerra de Ucrania, las sanciones a Rusia y China, la inflación, la ruptura de la cadena de suministros, la escalada de los tipos de interés.

Todos estos acontecimientos han puesto al mundo a reevaluar las relaciones de poder en el sistema monetario internacional. Analizar la hegemonía del dólar forma parte de esta lógica, así como buscar alternativas para depositar los excedentes generados por el comercio superavitario de materias primas, sobre todo del Sur Global. Los BRICS emergieron promoviendo el uso alternativo al dólar, creando diferentes mecanismos de financiamiento, entre ellos el de imaginar y concebir bancos para tal efecto.

Ahora, esta idea de crear alternativas para depositar los excedentes generados en diferentes monedas, ha dado lugar a una mirada equivocada de la estructura financiera que se debe inventar, sobre todo para los no economistas. Por ello, para empezar, definamos qué es una divisa internacional. Es todo aquel dinero que se utiliza fuera de su Estado emisor para cumplir tres funciones básicas: medio de cambio, unidad de cuenta y depósito de valor:

– Como medio de cambio es utilizado por agentes privados como vehículo para el comercio transfronterizo y por el Estado, como los bancos centrales en las intervenciones en divisas.

– Como unidad de cuenta, lo emplea el sector privado para facturar el comercio de mercancías y por las autoridades nacionales para anclar a ella su moneda nacional o para establecer precios locales de valores internacionales.

– Como depósito de valor, le sirve a los inversores privados en su asignación de carteras y los gobiernos nacionales como activos de reserva oficiales.

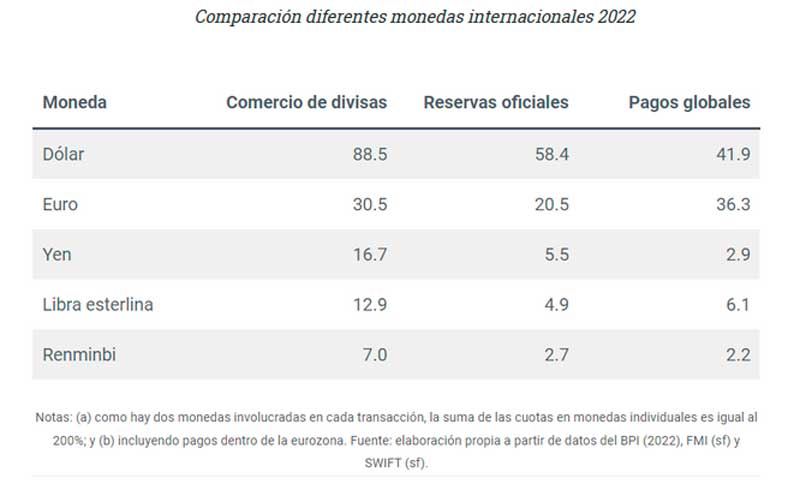

Estas funciones básicas son a las habría que aspirar en caso de competir con el dólar o al crear una moneda alternativa. El cuadro siguiente evidencia que el dólar americano se encuentra por encima de todas las demás monedas en un vistazo superficial. Una mirada un poco más precisa muestra que, efectivamente en muchos aspectos, el dólar continúa reinando, al menos representó el 88% de todas las operaciones comerciales en 2022, sin embargo, en las reservas oficiales ha experimentado un descenso prolongado desde principios de siglo, pasando del 71% en 1999 al 58% en 2022.

El euro sigue en todos los niveles su caída ilimitada, perdiendo los niveles del 30% de reserva de valor que tenía antes de la crisis del 2008, y ni hablemos de su participación en el comercio, donde reina sólo en la Unión. El que sí muestra señales de ampliarse es el renminbi chino, aunque su participación es exigua, como muestra el cuadro, pero justamente la mirada un poco más detalla, sugiere que es un país que ha avanzado financiera y económicamente de manera fulgurante si nos situamos 20 años atrás. Su moneda no figuraba en el mundo, hoy forma parte de la canasta de monedas de los Derechos Internacionales de Giro (DEG) del FMI y aumentó considerablemente su comercio en dicha divisa, sobre todo con Rusia, desplazando al dólar, al pasar de un 90% de las transacciones al 40%.

Si se exporta mucho más de lo que importa y, por lo tanto, tiene reservas de divisas realmente grandes, como Rusia, no hay otro lugar para guardarlas que no sean dólares o euros. Cuando se aplicaron las sanciones a Rusia, una de las mayores potencias nucleares mundiales, la pregunta fue si un sistema monetario que confería un poder tan unilateral a Estados Unidos podría ser sostenible, sobre todo para los demás actores que miraban azorados semejante atropello.

Debe tenerse en cuenta ante todo que el sistema del dólar es una red comercial y financiera. El poder político y militar juega un papel en el anclaje del dominio global del dólar, dice Adam Tooze, pero el motivo más trivial para su adopción como principal moneda de comercio y finanzas es que su liquidez es abundante y barata, y es una moneda universalmente aceptada. Esa es la razón por la que cerca del 90%, como muestra el cuadro de todas las transacciones de divisas, se realizan en dólares, una facturación diaria de $ 6 billones.

A mi entender, Estados Unidos ha argumentado de manera aventurada que las sanciones condicionan el uso del dólar a la adhesión a la política exterior estadounidense; en caso de oposición, se corre el riesgo de ser penados. La alternativa de terceros países es fomentar la migración a otros sistemas financieros. La multiplicación de los castigos ha logrado que un 30% de todos los países se enfrentan a sanciones de Occidente frente al 10% en la década de 1990; los efectos indirectos de estas medidas se han hecho visibles. De hecho, la respuesta del Sur Global a la invasión rusa de Ucrania parece respaldar esta teoría de la “extralimitación de las sanciones”.

Un extenso análisis realizado por Cambridge Elements, ¿Pueden los BRICS desdolarizar el sistema financiero global?, que nos servirá de guía, hace hincapié en estudios que han teorizado sobre las condiciones bajo las cuales una coalición de poder en ascenso, los BRICS en este caso, podría seguir dos estrategias contra hegemónicas para enfrentar al dólar. La coalición puede desafiar al liderazgo actual con un enfoque de “ir solo” donde sus miembros podrían excluir a los Estados Unidos y operar fuera del sistema existente y hasta establecer nuevas instituciones. En la segunda opción se trataría de persuadir a los Estados Unidos a cambiar sus costumbres, la teoría alternativa donde se quiere “modificar el statu quo”, es decir, reformar las principales instituciones existentes.

Banderas del grupo Brics (Sudáfrica, China, India, Rusia y Brasil)

La segunda vía, la de modificar el statu quo es el camino más rápido, pero inexistente en la actualidad. Tratar de modificar los lineamientos en los organismos internacionales a través del voto de los 5 países que conforma el BRICS es imposible, menos aún con la preeminencia americana en ese aspecto. Una de las alternativas de la coalición ante esta imposibilidad es promover el uso de la moneda local en el sistema de comercio global para elevar el estatus de moneda alternativas al dominante dólar estadounidense, iniciativa que se está implementando. Sus miembros pueden reducir sus propias tenencias de reservas en dólares o activos denominados en dólares para defenderse de riesgos relacionados con la moneda y las sanciones. También pueden tratar de diversificar la composición monetaria mundial actual mediante la promoción de monedas alternativas, como otras monedas nacionales, monedas supranacionales o, incluso, monedas digitales. Finalmente, los miembros de la coalición también pueden crear y expandir mercados de acciones no basados en dólares en el sistema financiero global existente para desviar capital de los mercados basados en dólares.

Lo cierto es que algunas de estas opciones son altamente riesgosas, como la disminución de las reservas. China es el segundo país con tenencia de bonos americanos, U$S 867MM en el 2023, aunque en 2019 tenía U$S 1.1 billones, es decir, 261 millones menos. En cuatro años se fue desprendiendo de esa cantidad de manera lenta, no así con posterioridad a la guerra. Pero atacar la cotización de los bonos vendiéndolos afecta directamente el valor de sus tenencias.

La primera iniciativa, “ir solo” enfrentando a Occidente, es una alternativa de más largo plazo porque tienen que madurar los componentes creados. Esta incluye una amplia gama de iniciativas de desdolarización de BRICS, que abarcan el uso de mecanismos institucionales y de mercado para mitigar la exposición al riesgo de los miembros de BRICS al poder hegemónico del dólar. Desde el 2014 se aprobó la creación de un Nuevo Banco de Desarrollo (NBD), llamado también Banco de los BRICS, y el Acuerdo de Reserva Contingente (CRA). El Nuevo Banco se creó como alternativa a las organizaciones internacionales, como el Banco Mundial (BM) y el Fondo Monetario Internacional (FMI). Uno para infraestructura y el otro apoyo de liquidez a corto plazo a los miembros a través de swaps de divisas para ayudar a mitigar la situación de crisis de la balanza de pagos, en caso de que surja tal situación.

Se necesita modificar el estado actual de la infraestructura de pagos internacionales liderada por Occidente, está representada por SWIFT y CHIPS. El SWIFT es una sociedad cooperativa privada que se asocia con su sistema de mensajería para pagos financieros. Utilizando códigos y formatos estándar, SWIFT es la principal red de mensajería a través de la cual se realizan los pagos internacionales. Bancos de todo el mundo envían y reciben estos mensajes para debitar o acreditar a sus clientes, no sólo en dólares, sino también en otras divisas. Los mensajes de SWIFT generan enormes cantidades de datos financieros, que el Departamento del Tesoro americano utiliza para rastrear flujos financieros y combatir la financiación ilícita, aun y cuando los bancos americanos no son los mayores accionistas.

La segunda infraestructura importante que apoya el dominio del dólar, menos conocida, es el Sistema de Pagos Interbancarios de la Cámara de Compensación de EEUU, o CHIPS por sus siglas en inglés. Funciona como un mecanismo de compensación real para transferir pagos de gran valor, y al igual que SWIFT, también es de propiedad privada y un elemento vital del sistema de pagos internacionales liderado por los EE.UU. CHIPS, junto con Fedwire, el sistema de liquidación bruta en tiempo real de la FED, constituye la principal red para las transacciones nacionales e internacionales de gran valor denominadas en dólares. Lo más importante a tener en cuenta es que CHIPS mueve dinero entre cuentas, no sólo mensajes, y encontrar la manera de eludir las cámaras de compensación occidentales puede no ser tan fácil como con SWIFT.

Oponerse a esta infraestructura de pago se centra en aumentar el uso internacional de una moneda alternativa, lo que plantea varios retos, como demuestra el caso de China. El primero es que otros países deben estar dispuestos a aceptar el pago en esa moneda. La segunda es que sea posible comerciar con la divisa a un coste razonable. El Banco Popular de China ha intentado conseguirlo firmando una serie de acuerdos bilaterales de líneas swap con bancos centrales extranjeros para proporcionar liquidez y activarlo con fines comerciales. En cambio se han utilizado sobre todo para conceder préstamos de emergencia y refinanciar la deuda de ciertos socios en situación de necesidad, como el caso argentino reciente. El tercer punto es la existencia de un mecanismo fiable para transferir pagos entre entidades nacionales y extranjeras, que es donde entra en juego una cámara de compensación.

Es decir, es posible crear un SWIF y CHIPS alternativo, la respuesta es sí, pero una cosa es construir las infraestructuras por las que pueda fluir el tráfico y otra cosa es que sea garantía de que otros países quieran utilizarlas. China creó un Sistema de Pagos Interbancarios (CIPS) basado en el Renminbi. La red CIPS están creciendo y, aunque los bancos chinos siguen constituyendo el grueso de los participantes, otros países podrían unirse en el futuro. Aquí ingresa la expansión de los BRICS, y una teoría interesante, que expondremos a continuación, es la del economista Paulo Nogueira Batista Jr., que entre otras cosas ocupó la vicepresidencia del Banco de Desarrollo BRICS, lo que lo ubica como un experto conocedor desde adentro de esa coalición.

Su idea tiene que ver con que la expansión de los BRICS retrasaría la cohesión, lo cual tiene una relevancia significativa, si entendemos que Estados Unidos mantiene su poder, por representar el 24% del PBI mundial. En su configuración actual el grupo de los BRICS ya está desequilibrado, debido al peso relativo de China. La ampliación exacerbaría el problema. Muchas economías emergentes y en desarrollo dependen de China para el comercio, la inversión, la financiación del desarrollo e incluso el apoyo de emergencia a la balanza de pagos, por eso China es quien impulsa el ingreso de nuevos miembros, seguido de Rusia, que tiene una motivación similar, ya que también enfrenta la hostilidad sistemática de EE.UU., que ve su ascenso como una amenaza estratégica. O sea, las asimetrías se profundizarían con la ampliación de nuevos miembros, debilitando el poder de influencia de Brasil y Sudáfrica e incrementando el de China.

Lo interesante es que plantea una alternativas a aumentar el número de miembros a través de una expansión en la entrada de nuevos países como socios en el Nuevo Banco de Desarrollo (NBD), hoy presidido por la expresidenta Dilma Rousseff; agilizar el proceso, que es fundamental para que el banco se convierta en una institución de clase mundial. Se puede suponer que muchos de los países interesados en unirse a la formación política-banco también quieren convertirse en miembros de los BRICS y se expandiría en el tiempo la influencia del banco, al igual que sucedió con el FMI.

En resumen, el dólar continúa dominando la economía global, pero hay muchas potencias que quieren alejarse de él, en algún momento por opción, hoy quizás por temor. No obstante, lo cierto es que los dos modelos alternativos que vimos siguen siendo mucho menores en escala y necesitan tiempo para madurar, y el resultado del estudio apunta hacia una tercera iniciativa, que estaría entre “Ir solo” y “modificar el statu quo”. Los BRICS hacen muchos llamamientos a la desdolarización, pero el dólar sigue siendo la moneda elegida por gobiernos, empresas e instituciones financieras de todo el mundo para realizar intercambios comerciales e inversiones. De todas maneras, el reloj de su vida útil se acelera ante cada decisión controvertida.

Fuente: https://eltabanoeconomista.wordpress.com/2023/08/13/un-futuro-orden-monetario-multipolar/