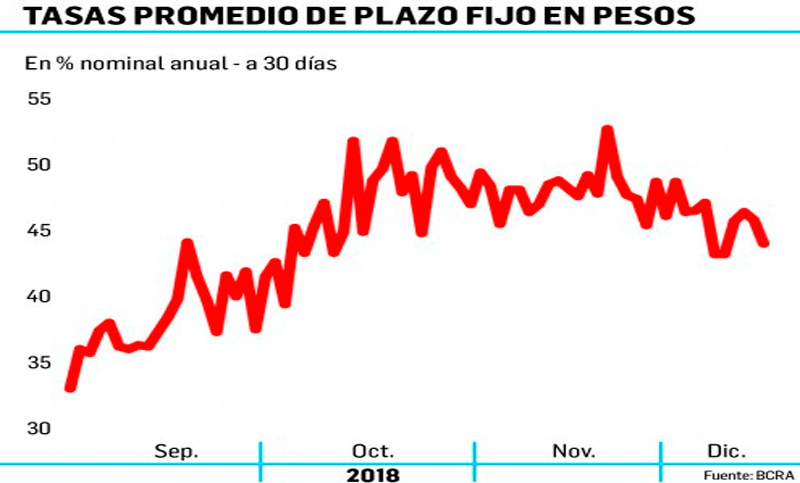

Un mes atrás los pequeños y medianos ahorristas podían acceder a rendimientos promedio del 55% anual para depósitos a plazo fijo en pesos a 30 días. Incluso, por mayores montos y por plazos de hasta 60 días se ofrecían varios puntos más. En las últimas semanas, acorde con lo actuado por el Bcra en el mercado monetario vía las Letras de Liquidez (Leliq), las entidades financieras fueron ajustando los rendimientos ofrecidos en forma significativa. En estos días las tasas promedio para colocaciones en pesos a 30 días se pagan 44% anual. O sea, en poco más de 30 días las tasas promedio de los plazos fijos a corto plazo cayeron más de 1.000 puntos básicos.

No pocos están rehaciendo cuentas a la luz del enrarecido clima financiero, de la inflación y de la pulseada entre el dólar y la tasa. Si bien las expectativas inflacionarias apuestan a que la inflación debería ir encausándose hacia los niveles aspiracionales del Gobierno en torno del 25% anual, y la tasa de referencia del BCRA iría en esa trayectoria, el malhumor de los mercados ante la creciente incertidumbre política-electoral y el deterioro del escenario macro genera dudas sobre el comportamiento futuro de los ahorristas de plazo fijo. En particular, aquellos que apostaron al “carry trade”. Esto fue evidente en los últimos meses ante el imperio de las altas tasas de interés de referencia y la seudo pax cambiaria.

De ahí que se generó una andanada de advertencias, sobre todo ante el coqueteo del tipo de cambio nominal con el piso de la “zona cambiaria de no intervención” del Bcra, ante la reanimación del ingreso de fondos del exterior para aprovechar el “carry”.

En los últimos tres meses el stock de plazos fijos en pesos privados creció en forma notoria, en gran parte explicada por la jugada del “carry”, en más de $200.000 millones (unos u$s 5.200 millones). En la actualidad el stock total de plazos fijos en pesos del sector privado asciende a más de $955.000 millones, lo que equivale aproximadamente a u$s 25.000 millones.

Pero el boom de plazos fijos se ha ido desinflando. Este mes los depósitos no ajustables crecen al 2,7% mensual y 62% interanual, mientras que los ajustables lo hacen al 3,1% y 1.230%, respectivamente. Vale señalar que el stock de plazos fijos privados en pesos ajustables apenas es de $24.400 millones (unos u$s 630 millones). En setiembre y octubre pasado se dio el gran salto para luego, en noviembre y este mes, se nota una desaceleración del crecimiento de los plazos fijos privados en pesos. En lo que va de 2018 el stock de plazos fijos en pesos privados crece $354.200 millones entre los no ajustables y $ 22.100 millones entre los ajustables.

Hubo, sin duda, un trasvasamiento de depósitos transaccionales (a la vista y en caja de ahorro) hacia los depósitos a plazo. Los privados así manifestaron su apuesta a la tasa, mientras el dólar se acercaba al piso de la banda cambiaria. Claro que esto, por un lado, le dio cierto aire al sistema financiero en términos de liquidez. Porque redujo el encaje promedio no remunerado (pero en contrapartida aumentó el encaje remunerado), dando lugar a una mejora marginal de la capacidad prestable y a la vez resta presión sobre la tasa de interés sin vulnerar la meta de “emisión cero de base monetaria”. Según los analistas, esta ayuda marginal puede ser un factor transitorio de normalización de la tasa de interés pero claramente no está derramando en crédito privado. Basta con señalar que el crédito privado para capital de trabajo cayó 25% en términos reales en el último trimestre.

Hay aquí otro tema delicado: los plazos fijos retroalimentaron a las Leliq, de modo que con la eliminación de las Lebac ahora el riesgo financiero pasó del mercado financiero al bancario. De modo que ante un retroceso de los plazos fijos, el stock de Leliq deberá ajustar. El problema es hacia dónde irán esos fondos. Si solo se tratara de los $200.000 millones que crecieron en estos meses se estaría hablando de una demanda potencial de dólares de u$s 5.000 millones. No hay que soslayar que los plazos fijos son sensibles a la tasa de interés y representan una demanda potencial de divisas.

A comienzos de año el stock de plazos fijos en pesos privados equivalía a u$s 32.300 millones al tipo de cambio de ese momento. Si bien en la actualidad representan unos u$s25.000 millones, en ambos casos estamos hablando de más del 50% de las reservas del Bcra (58% en enero y 51% ahora, antes del ingreso del nuevo swap chino). O sea, es una demanda potencial nada despreciable para el enano mercado cambiario doméstico. Claro que hay depósitos de empresas, pero a la hora de correr, todos se calzan las “running”.