Por Facundo Díaz D’Alessandro

Este viernes 8 de mayo vence el primer plazo para que los bonistas acreedores externos de deuda pública argentina definan su posición frente a la oferta argentina y, en caso de rechazarla, también puedan oportunamente presentar una contraoferta a un gobierno que, si bien ha mostrado una postura firme, ha declarado que es “flexible” a negociar.

Varios días atrás y en medio de la emergencia global por la pandemia Covid-19, el Gobierno presentó una oferta “razonable”, apoyado por gran parte del arco político representado en los gobernadores provinciales y el jefe de gobierno porteño.

> Te puede interesar: Deuda externa: Argentina pide tres años «de gracia» y quita de 41.500 millones de dólares

Si bien durante la primera semana se habló mucho respecto de los resultados posibles de la negociación, poco se exploró en las condiciones legales de la oferta y el amplio abanico de posibilidades que abre la presentación ante la Security Exchange Commission (SEC) norteamericana.

Un informe elaborado por el Centro de Economía Política Argentina (Cepa) y publicado esta semana pone de relieve un pormenorizado análisis respecto a una oferta que, según se considera allí, “permite tomar varios cursos de acción”.

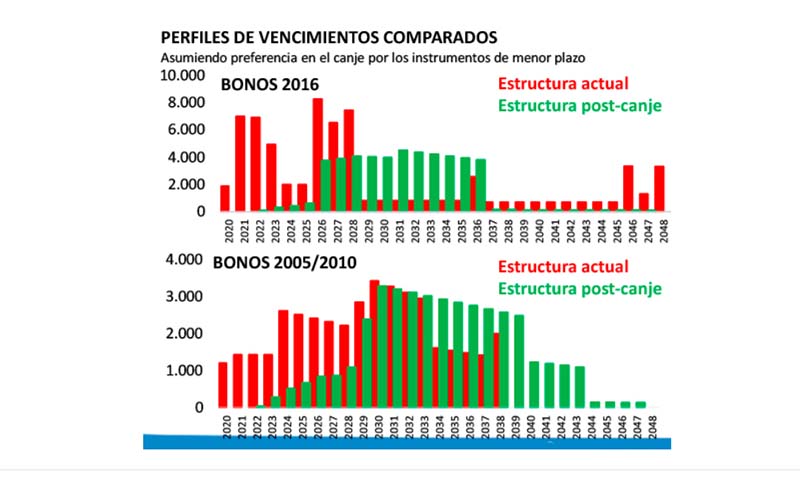

Para empezar, existen dos canastas de bonos a canjear/reestructurar: 2005 Indenture Eligible Bonds (los resultantes de los canjes 2005-2010) y 2016 Indenture Eligible Bonds (Globales emitidos en la gestión de Cambiemos).

La principal diferencia entre ambas canastas es que cada grupo tiene una Clausula de Acción Colectiva (CAC) distinta. Esto es, para que el canje sea compulsivo y haya reestructuración hay que cumplir determinadas condiciones. Dichas condiciones son ampliamente más agresivas (difíciles de lograr) en los bonos 2005, que en los 2016.

Sin embargo, producto de la presentación que realizó el Gobierno argentino, la imposibilidad de llegar a cumplir dichos requisitos no invalida la posibilidad de un canje (que, en este caso, sería voluntario).

Aquí es donde la oferta argentina guarda un “as bajo la manga”, algo que muchos analistas “del mercado” reprochaban al ministro de Economía, Martín Guzmán, encargado de diseñar la reestructuración y negociar con los bonistas.

> Te puede interesar: «Somos flexibles, aún estamos a tiempo para cerrar un acuerdo sustentable», dijo Guzmán

Es que si no se alcanzan los niveles de aceptación requeridos por las CACs, el Gobierno tiene potestad de convertir la reestructuración en un canje voluntario. Incluso podría tomar esa postura sólo para los bonos 2005 y avanzar con una reestructuración de los 2016.

Detalles

Por otro lado, el Gobierno también se guardó la posibilidad de definir los bonos que van a canjearse efectivamente sobre esa lista de “elegibles”. Esto que parece un detalle, es algo clave: dado que le permite al país sacar de la negociación bonos en los que tenga bajo nivel de aceptación y mejorar el denominador para cumplir las CAC (asimismo, puede tomar el total sumando ambas canastas).

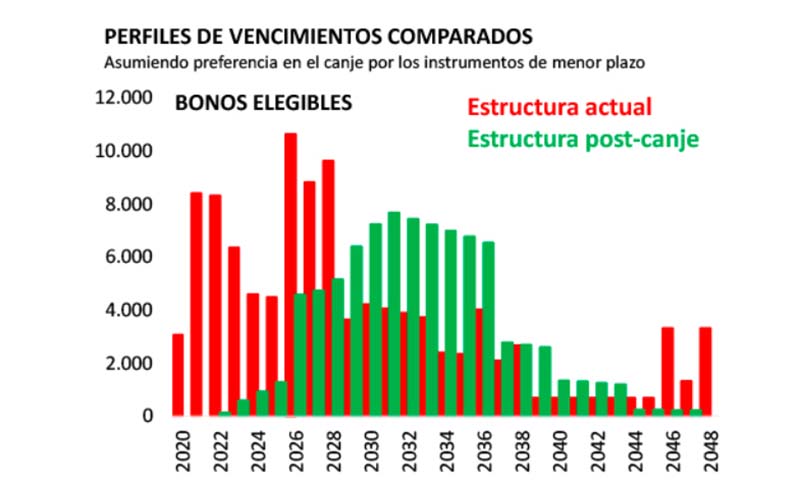

Pese a aún no conocer el camino que tomará la negociación-razonan desde Cepa- es claro que en todos los casos, la oferta del Gobierno apunta a “aplanar la curva” de vencimientos para hacerlos más sustentables.

La virtud del diseño de Guzmán se encuentra en que, aún frente al peor canje posible (preferencia por el corto plazo), el perfil de vencimientos se hace mucho más sustentable.

En la medida en que la oferta de canje “premia” con menor quita a aquellos acreedores que opten por instrumentos de mayor plazo, el perfil de vencimientos tiende a aplanarse aún más, donde lo que se “pierde” en términos de quita se gana en términos de sustentabilidad.

> Te puede interesar: Más de 100 economistas y académicos de todo el mundo respaldaron la posición de Argentina ante los acreedores

Otro de los puntos clave es que Argentina pide a los acreedores (muchos de los cuales ya deberían haber cobrado intereses de bonos Globales) 3 años de gracia. Lo que equivale a no realizar pagos hasta noviembre de 2022. En este aspecto la propuesta es agresiva, pero funciona como un buen punto a negociar con los acreedores.

Respecto a las quitas, el país ofrece bonos con intereses step-up (es decir, que van subiendo con el tiempo), pero comenzando de niveles 0,5%/0,6% y sin superar en ningún caso el 5% al final. Lo que en comparación con los cupones actuales representa una fuerte quita de interés. Sin embargo, la misma es entendible en el marco de la quita de capital propuesta, que van de 0% (bonos 2005 en casi todos los casos) a 12%, sin considerar el no-reconocimiento de los intereses corridos (lo que genera que los niveles de quita reales sean sensiblemente superiores).

En comparación con los precios de mercado y lo que esperaban los acreedores, las quitas de capital han sido sumamente bajas y la compensación para el deudor se realiza enteramente vía el “período de gracia” y el recorte de cupones.

En el informe del Cepa se concluye que la estrategia sería “canjear el corto plazo, acomodar la macroeconomía y rollear (volver a canjear) en el mediano plazo. El canje genera, entonces, la posibilidad al Gobierno de comprar tiempo para poder desplegar su modelo económico, lo cual es sumamente valioso en el marco de una coyuntura financiera global muy apremiante.”

El riesgo y la tentación

Si bien puede resultar tentador cancelar todos los pagos relativos a la cancelación de obligaciones con acreedores externos para siempre, al menos la coyuntura parece no justificar que se tome una decisión drástica en ese sentido.

Y es que declarar al país en cesación de pagos -si bien el presidente asegura que asumió en un “virtual default” y tiene sentido- sería perjudicial si se compara con un escenario de acuerdo con los acreedores.

Suele decirse, correctamente, que la principal consecuencia de entrar en default es la falta de acceso a los mercados financieros internacionales, es decir la imposibilidad de financiarse. Pero esa imposibilidad hoy Argentina ya la tiene de hecho.

Por ende, los efectos más lesivos para la economía argentina (esa “ciencia no menos imaginaria que la alquimia”, diría Borges) serían una agudización de la escasez de ese insumo clave que es el dólar, y peor aún, la falta de crédito para las empresas, más que el financiero, que también estará vedado, el crédito comercial que les permite adquirir insumos para producción con pago diferido (como funcionan la mayoría de las empresas).

> Te puede interesar: De la agonía extendida a la salida tortuosa: tres casos de pymes en plena crisis

Al día de hoy, esos dos frentes presentan un deterioro muy marcado y si se agrava ese cuadro, será doblemente difícil de resolver y recuperar.

Por un lado, cada día que pasa se torna más crucial administrar en forma correcta las divisas que hoy por hoy están en reserva. Se calcula que se dispone aproximadamente, en forma neta, de 10 mil millones de dólares, equivalente a dos meses y un poco más de importaciones.

Por otro lado, las empresas argentinas vienen varios años de virtual estancamiento, los últimos dos con una recesión profunda que dejó a muchos al borde de la quiebra, realidad que agravó el aislamiento obligatorio.

Quedarse sin crédito comercial resultaría un golpe letal que terminaría de liquidar a muchas firmas que hoy penden ya de un hilo.

Está claro que si las exigencias de los bonistas, más razonablemente desalmados que malignos perversos, son perjudiciales para el país, no deberá avanzarse en el acuerdo. Pero la coyuntura actual hace que una oferta hasta ayer “inaceptable” hoy parezca cerca de algo pretensible para los acreedores.

Otro debate aparte es el que corresponde a la “legitimidad” de la deuda contraída y, sobre todo, quien pone los dólares para pagarla. El Congreso de la Nación, al votar el acuerdo con el FMI integrado a los presupuestos 2018 y 2019, avaló esa legitimidad. El interrogante que queda en pie, abierto al debate y que no se agotará con esta oferta, es el segundo.